“自2018年10月1日至2018年12月31日。

納稅人的工資、薪金所得,先行以每月收入額減除費(fèi)用五千元以及專項(xiàng)扣除和依法確定的其他扣除后的余額為應(yīng)納稅所得額。

依照本決定第十六條的個(gè)人所得稅稅率表一(綜合所得適用)按月?lián)Q算后計(jì)算繳納稅款,并不再扣除附加減除費(fèi)用。”

那么,過渡期間,什么樣的收入能按照“通知”規(guī)定計(jì)算繳納個(gè)人所得稅?

在申報(bào)繳納個(gè)人所得稅時(shí)應(yīng)注意哪些問題?

對(duì)這些最受關(guān)注的問題,廈門稅務(wù)給出了官方回答:

01

過渡期間,工薪所得、勞務(wù)報(bào)酬所得、稿酬所得和特許權(quán)使用費(fèi)所得個(gè)人所得稅的計(jì)算方法是什么?

答:

?按照過渡期安排,對(duì)于納稅人在2018年10月1日至12月31日期間取得的工薪所得,計(jì)算公式為:

應(yīng)納稅額=【每月收入額(工資、薪金、獎(jiǎng)金、年終加薪、勞動(dòng)分紅、津貼等)-專項(xiàng)扣除-依法確定的其他扣除-基本減除費(fèi)用】×稅率-速算扣除數(shù)。

其中:基本減除費(fèi)用為5000元/月,“通知”規(guī)定的“工薪所得”稅率表如下:

注:納稅人在過渡期間取得的工資薪金所得,不扣除個(gè)稅新法規(guī)定的子女教育、贍養(yǎng)老人等六項(xiàng)專項(xiàng)附加扣除費(fèi)用。

舉例說明:

中國居民李某2018年10月應(yīng)發(fā)工資12000元。

扣除當(dāng)月基本醫(yī)療、養(yǎng)老、失業(yè)保險(xiǎn)個(gè)人負(fù)擔(dān)部分支出2000元后,李某10月份實(shí)際到手工資10000元。

則李某10月份取得的工資應(yīng)納的個(gè)人所得稅為:

(1)本月工資所得應(yīng)納稅所得額=12000-2000-5000=5000元。

(2)本月工資應(yīng)納稅額=本月工資所得應(yīng)納稅所得額×稅率-速算扣除數(shù)=5000×10%-210=290元。

?對(duì)于納稅人在2018年10月1日至12月31日期間取得的勞務(wù)報(bào)酬所得、稿酬所得和特許權(quán)使用費(fèi)所得仍按照修改前的稅法規(guī)定,計(jì)算應(yīng)納稅款。

背景知識(shí):

專項(xiàng)扣除:是對(duì)稅法允許扣除的由個(gè)人負(fù)擔(dān)的基本養(yǎng)老、醫(yī)療和失業(yè)保險(xiǎn)及住房公積金(簡稱“三險(xiǎn)一金”)進(jìn)行歸納后,新增加的一個(gè)概念。

專項(xiàng)附加扣除:是對(duì)個(gè)稅新法所規(guī)定的子女教育、繼續(xù)教育、大病醫(yī)療、住房貸款利息或住房租金、贍養(yǎng)老人等六項(xiàng)附加扣除費(fèi)用的統(tǒng)稱。

基本減除費(fèi)用:是最為基礎(chǔ)的一項(xiàng)生計(jì)扣除,全員適用,考慮了個(gè)人基本生活支出情況,設(shè)置定額的扣除標(biāo)準(zhǔn),稅法修改前為3500元/月,修改后為5000元/月。

依法確定的其他扣除:是指除上述專項(xiàng)扣除、專項(xiàng)附加扣除、基本減除費(fèi)用之外,由國務(wù)院決定以扣除方式減少納稅的優(yōu)惠政策規(guī)定。如稅優(yōu)商業(yè)健康險(xiǎn)、稅收遞延型養(yǎng)老保險(xiǎn)等。

02

什么時(shí)候取得的工薪所得能按照“通知”規(guī)定計(jì)算個(gè)人所得稅?

答:

納稅人2018年10月1日(含)以后實(shí)際取得的工資、薪金所得,適用“通知”規(guī)定的5000元基本減除費(fèi)用和新稅率表。

2018年10月1日前實(shí)際取得的工資薪金所得,適用稅法修改前的3500元基本減除費(fèi)用和舊稅率表。

也就是說:

2018年10月1日(含)以后拿到工資的,無論屬于哪個(gè)月的勞動(dòng)所得,都按照“通知”規(guī)定計(jì)算繳納個(gè)人所得稅。

例如:

王某2018年8月份在單位工作,到了2018年10月5號(hào)才拿到8月份的工錢。

那么王某10月份拿到了8月份的工錢也應(yīng)該按照個(gè)稅新法計(jì)算繳納個(gè)人所得稅。

背景知識(shí):

勞動(dòng)所屬期:指的是納稅人工作的月份。

納稅人在哪幾個(gè)月工作,那么工作的這幾個(gè)月就分別是每月工資的勞動(dòng)所屬期。

比如王某2018年8月只在甲單位工作了一個(gè)月,那么2018年8月就是王某的這筆工錢的勞動(dòng)所屬期。

稅款所屬期:指的是納稅人領(lǐng)取工資的月份,納稅人在哪一個(gè)月拿到工資,那么拿到工資的這個(gè)月就是稅款所屬期。

王某在2018年10月5號(hào)才拿到8月的勞動(dòng)工資,那么該筆工資的稅款所屬期就是2018年10月。

新舊稅法的執(zhí)行時(shí)間,是以工資的稅款所屬期進(jìn)行劃分,而不是以勞動(dòng)所屬期來劃分。

03

有的單位把本來該在2018年9月底發(fā)的工資,拖到10月份和正常工資一起發(fā),那么10月份拿到的這兩筆工資能不能分開作為兩個(gè)月工資計(jì)算稅款呢?

答:

納稅人2018年10月計(jì)稅工資為扣繳單位于10月1日-30日期間發(fā)放的全部工資。

無論扣繳單位10月期間實(shí)際發(fā)放的是8月、9月或10月的應(yīng)發(fā)工資,

亦或是10月內(nèi)分次發(fā)放的國慶節(jié)節(jié)日補(bǔ)貼,

只要是10月1日-30日期間實(shí)際發(fā)放的,都應(yīng)合并作為10月份工薪所得。

可以按照個(gè)稅新法過渡期的基本減除費(fèi)用和按月稅率表計(jì)算繳納個(gè)人所得稅。

不過雖然能適用個(gè)稅新法,

但因?yàn)楹喜⒑笾荒芸鄢粋€(gè)5000元基本減除費(fèi)用,

因此,相比單位9月份、10月份各自按月正常發(fā)放工資的做法,

將9月底應(yīng)發(fā)工資推遲到10月份發(fā)放的方法,減少了9月份應(yīng)發(fā)工資原本可以享受的3500元基本減除費(fèi)用扣除,不一定劃算喔。

04

納稅人取得工資薪金后,什么時(shí)候申報(bào)納稅?

答:

按規(guī)定,單位或納稅人應(yīng)該在發(fā)放工資或者拿到錢的次月15號(hào)前申報(bào)納稅。

例如王某2018年9月5號(hào)拿到工資,那么單位就應(yīng)該在10月15號(hào)前向稅務(wù)機(jī)關(guān)申報(bào)繳納這筆工資對(duì)應(yīng)的個(gè)人所得稅。

部分誤將工資勞動(dòng)所屬月份做為稅款所屬期。

長期“提前”辦理申報(bào)的扣繳單位。

比如單位9月發(fā)了員工8月勞動(dòng)期的工資。

稅款所屬期本應(yīng)是9月,申報(bào)期在10月。

但因?yàn)檎`將稅款所屬期認(rèn)定為8月,而提早在9月份申報(bào)期內(nèi)就辦理了扣繳申報(bào)。

如果想在10月申報(bào)期內(nèi)改回正確的申報(bào)做法,可以在10月份申報(bào)期內(nèi),對(duì)稅款所屬期9月進(jìn)行一次零申報(bào)。

并自11月申報(bào)期起恢復(fù)正常申報(bào)(即到了11月份再申報(bào)稅款所屬期(工資發(fā)放時(shí)間)為10月的個(gè)人所得稅)。

05

我們單位當(dāng)月發(fā)的工資當(dāng)月報(bào)稅,10月份在扣繳客戶端軟件申報(bào)時(shí),如果發(fā)現(xiàn)系統(tǒng)的工薪所得費(fèi)用減除標(biāo)準(zhǔn)仍然是3500元,是不是稅務(wù)局的軟件沒有更新?

答:

當(dāng)月發(fā)放的工資,應(yīng)在發(fā)放的次月15日內(nèi)申報(bào)并繳納稅款。

因此2018年10月為扣繳單位9月實(shí)發(fā)工資的稅款申報(bào)期。

此時(shí),扣繳客戶端軟件默認(rèn)申報(bào)表的稅款所屬期為9月。

按照“通知”規(guī)定,該所得仍應(yīng)按修改前的稅法計(jì)算繳納稅款,基本減除費(fèi)用為3500元。

如果扣繳單位需要在10月份申報(bào)期內(nèi),提前申報(bào)當(dāng)月發(fā)放工資(稅款所屬期為10月)的稅款。

則應(yīng)在申報(bào)時(shí),將稅款所屬期更改設(shè)置為10月,這樣客戶端軟件就能按照“通知”規(guī)定計(jì)算個(gè)人所得稅了。

06

我在10月份拿到了工資,如果工資單上扣掉的稅款仍然是按照舊稅法計(jì)算的稅款,可能是什么原因?qū)е碌模?/span>

答:

部分單位財(cái)務(wù)人員在發(fā)放當(dāng)月工資薪金的同時(shí)申報(bào)上個(gè)月已發(fā)工資的個(gè)稅。

也就是說工資單上領(lǐng)到的是這個(gè)月的工資,交的是上個(gè)月工資的個(gè)人所得稅。

因此,該單位員工10月份工資單上所體現(xiàn)的個(gè)人所得稅額,可能對(duì)應(yīng)的是上個(gè)月(9月份)收入所應(yīng)納的稅款。

納稅人如果發(fā)現(xiàn)10月份工資單上還是按照舊稅法計(jì)算稅款,可以先向單位個(gè)人所得稅扣繳經(jīng)辦人員咨詢。

看看是不是上述原因造成的。

如果工資單上的稅款確實(shí)對(duì)應(yīng)的10月份收入,單位又不愿意改正的,納稅人可以向單位主管稅務(wù)機(jī)關(guān)反映。

主管稅務(wù)機(jī)關(guān)將在調(diào)查核實(shí)情況后,給予糾正。

07

單位如果已經(jīng)做了錯(cuò)誤申報(bào),怎么辦?

答:

扣繳單位或自行申報(bào)的納稅人已申報(bào)個(gè)稅。

但因填報(bào)錯(cuò)誤,需要更正申報(bào)的,可通過以下方法之一更正申報(bào)表:

第一種方法:自然人稅收管理系統(tǒng)扣繳客戶端更正申報(bào)

前次申報(bào)通過客戶端提交申報(bào)表的扣繳單位,本次更正申報(bào)時(shí),可以通過扣繳客戶端的“申報(bào)更正”功能,更正申報(bào)表。

不過扣繳客戶端不能受理超過當(dāng)前稅款所屬期六個(gè)月以上的申報(bào)表更正,扣繳單位如果屬于此類情況,只能采用第二種方法辦理。

第二種方法:上門更正申報(bào)

扣繳單位可以填報(bào)紙質(zhì)申報(bào)表(加蓋公章)或電子模板,以及更正申報(bào)原因的說明,至主管稅務(wù)機(jī)關(guān)辦稅服務(wù)窗口辦理更正申報(bào)。

08

過渡期間,采用查賬方式征收個(gè)體工商戶生產(chǎn)經(jīng)營所得個(gè)人所得稅的計(jì)算方法是什么?

答:

個(gè)人所得稅法規(guī)定的個(gè)體工商戶的生產(chǎn)、經(jīng)營所得,包括了:

獨(dú)資合伙企業(yè)經(jīng)營者、取得其他經(jīng)營執(zhí)照的個(gè)人以及個(gè)體工商戶從事工業(yè)、手工業(yè)、建筑業(yè)、交通運(yùn)輸業(yè)、商業(yè)、飲食業(yè)、服務(wù)業(yè)、修理業(yè)以及其他行業(yè)生產(chǎn)、經(jīng)營取得的所得。

過渡期間,查賬方式征收個(gè)體工商戶生產(chǎn)經(jīng)營所得個(gè)人所得稅的計(jì)算方法如下:

(一)月預(yù)繳稅額的計(jì)算

累計(jì)應(yīng)納稅所得額=(累計(jì)利潤總額-彌補(bǔ)以前年度虧損)×合伙企業(yè)合伙人分配比例-投資者減除費(fèi)用。

其中投資者減除費(fèi)用=稅法修改前實(shí)際經(jīng)營月份數(shù)×3500+稅法修改后實(shí)際經(jīng)營月份數(shù)×5000+稅延養(yǎng)老保險(xiǎn)等其他扣除費(fèi)用;

月度預(yù)繳稅額=稅法修改前的經(jīng)營期應(yīng)預(yù)繳稅額+稅法修改后的經(jīng)營期應(yīng)預(yù)繳稅額-本年已預(yù)繳稅額。

其中:

稅法修改前的經(jīng)營期應(yīng)預(yù)繳稅額=(累計(jì)應(yīng)納稅所得額×稅法修改前適用稅率-稅法修改前適用的速算扣除數(shù))×稅法修改前實(shí)際經(jīng)營月份數(shù)÷本年實(shí)際經(jīng)營總月份數(shù)。

稅法修改后的經(jīng)營期應(yīng)預(yù)繳稅額=(累計(jì)應(yīng)納稅所得額×稅法修改后適用稅率-稅法修改后適用的速算扣除數(shù))×稅法修改后實(shí)際經(jīng)營月份數(shù)÷本年實(shí)際經(jīng)營總月份數(shù)

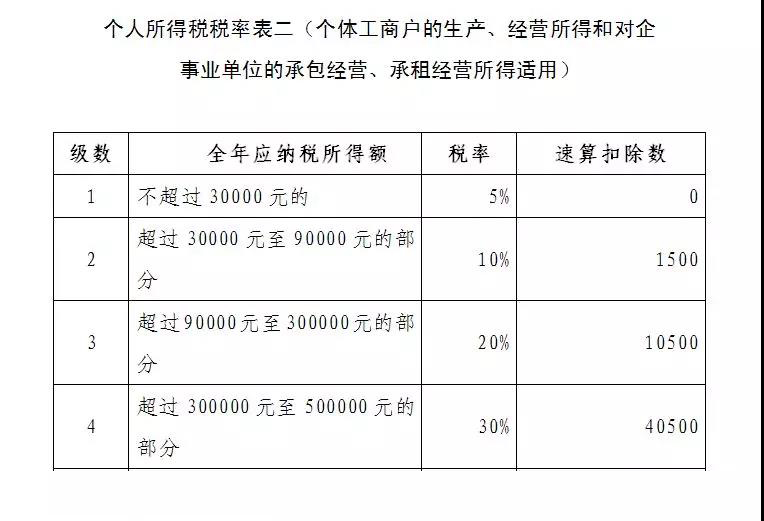

上述稅率及速算扣除數(shù)適用“通知”規(guī)定的稅率表

舉例如下:

某個(gè)體工商業(yè)戶1-10月生產(chǎn)經(jīng)營利潤86500元,其中:

1-9月份生產(chǎn)經(jīng)營利潤76500元,預(yù)繳5250元,其10月份應(yīng)繳個(gè)人所得稅多少?

10月份應(yīng)納稅款計(jì)稅如下:

累計(jì)應(yīng)納稅所得額=86500-3500×9-5000×1=50000元

10月1日以前應(yīng)納稅額=(累計(jì)應(yīng)納稅所得額×稅法修改前規(guī)定的稅率-稅法修改前規(guī)定的速算扣除數(shù))×10月1日以前實(shí)際經(jīng)營月份數(shù)÷累計(jì)實(shí)際經(jīng)營月份數(shù)=(50000×20%-3750)×9 ÷10 =5625元。

10月1日以后應(yīng)納稅額=(累計(jì)應(yīng)納稅所得額×稅法修改后規(guī)定的稅率-稅法修改后規(guī)定的速算扣除數(shù))×10月1日以后實(shí)際經(jīng)營月份數(shù)÷累計(jì)實(shí)際經(jīng)營月份數(shù)=(50000×10%-1500)×1 ÷10 =350元。

則該戶10月份稅款所屬期應(yīng)納稅額=應(yīng)納10月1日以前稅額+應(yīng)納10月1日以后稅額-1-9月已納稅額=5625+350-5250=722元。

(二)2018年度匯算期應(yīng)納稅額的計(jì)算

累計(jì)應(yīng)納稅所得額=(年度納稅調(diào)整后所得-彌補(bǔ)以前年度虧損)×合伙企業(yè)合伙人分配比例-允許扣除的其他費(fèi)用-投資者減除費(fèi)用。

其中投資者減除費(fèi)用=稅法修改前實(shí)際經(jīng)營月份數(shù)×3500+稅法修改后實(shí)際經(jīng)營月份數(shù)×5000;

年度匯算應(yīng)納稅額=稅法修改前的經(jīng)營期應(yīng)繳稅額+稅法修改后的經(jīng)營期應(yīng)繳稅額-本年已預(yù)繳稅額。

其中:

稅法修改前的經(jīng)營期應(yīng)繳稅額=(累計(jì)應(yīng)納稅所得額×稅法修改前適用稅率-稅法修改前適用的速算扣除數(shù))×稅法修改前實(shí)際經(jīng)營月份數(shù)÷本年實(shí)際經(jīng)營總月份數(shù)。

稅法修改后的經(jīng)營期應(yīng)繳稅額=(累計(jì)應(yīng)納稅所得額×稅法修改后適用稅率-稅法修改后適用的速算扣除數(shù))×稅法修改后實(shí)際經(jīng)營月份數(shù)÷本年實(shí)際經(jīng)營總月份數(shù)

上述稅率及速算扣除數(shù)與前述“通知”規(guī)定的稅率表一致。

舉例如下:

假設(shè)上述個(gè)體工商業(yè)戶2018年1-12月生產(chǎn)經(jīng)營利潤116500元。

已預(yù)繳個(gè)人所得稅7500元,全年匯算清繳應(yīng)繳多少個(gè)人所得稅(不考慮年度納稅調(diào)整因素)?

匯算清繳應(yīng)納稅款計(jì)稅如下:

年度累計(jì)應(yīng)納稅所得額=116500-3500×9-5000×3=70000元

應(yīng)納前三季度稅額=(全年應(yīng)納稅所得額×稅法修改前規(guī)定的稅率-稅法修改前規(guī)定的速算扣除數(shù))×前三季度實(shí)際經(jīng)營月份數(shù)÷全年實(shí)際經(jīng)營月份數(shù)=(70000×30%-9750)×9÷12=8437.5元

應(yīng)納第四季度稅額=(全年應(yīng)納稅所得額×稅法修改后規(guī)定的稅率-稅法修改后規(guī)定的速算扣除數(shù))×第四季度實(shí)際經(jīng)營月份數(shù)÷全年實(shí)際經(jīng)營月份數(shù)

=(70000×10%-1500)×3÷12=1375元。

匯算清繳補(bǔ)稅額=應(yīng)納前三季度稅額+應(yīng)納第四季度稅額-累計(jì)已繳稅額=8437.5+1375-7500=2312.5元。